Analistas advierten que la paz cambiaria luce frágil y esperan mayores señales fiscales

La caída del 22% del dólar contado con liquidación y la reducción de la brecha cambiaria son datos que el mercado resalta como positivo. Sin embargo, advierten sobre la necesidad de soluciones a largo plazo para reducir las expectativas de devaluación e inflación en 2021.

El mercado cambiario mostró un estado de cierta calma, aunque en las últimas dos ruedas el dólar blue mostró un salto ante la demanda de los comerciantes por cubrir las ganancias de las fiestas. La aparente calma se da un escenario de círculo virtuoso en algunas variables financieras y cambiarias aunque analistas advierten que dicha estabilidad luce frágil. Los especialistas esperan mayores señales desde el escenario fiscal para reducir las expectativas de devaluación e inflación hacia adelante.

Coinciden en que si bien se calmó el mercado en el corto plazo a costa de medidas que desde el mercado ven como transitorias, consideran que de no aplicarse medidas fiscales más drásticas, junto con un acuerdo con el FMI todo durará poco.

El contado con liquidación acumula una caída del 22% desde finales de octubre hasta la fecha. De hecho, la baja actual es mayor que registra el dólar MEP del 14%. Si se lo compara con los tipos de cambio a nivel regional observamos que las caídas del dólar son del 8% en Brasil y Colombia, 7% en Chile y 4% en México. Aislado de toda dinámica regional se observa al dólar oficial que desde el 21 de octubre (fecha en el que el CCL marca un techo), acumula un avance del 6,7%.

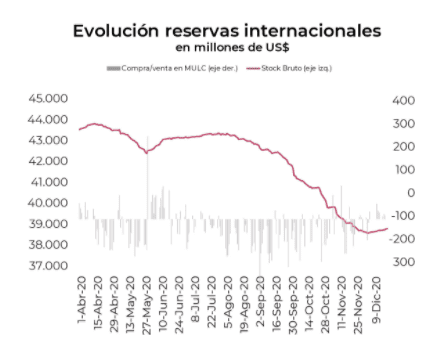

La caída abrupta del dólar contado con liquidación y la constante suba del dólar oficial permitió que la brecha cambiaria caiga a niveles debajo de 70%, habiendo marcado un techo de 133% a finales de octubre. Este contexto generó una mejora en distintas variables financieras ya que el BCRA logró acumular reservas por más de u$s 80 millones desde entonces y acumula u$s 120 millones de compras en diciembre.

Además, la tasa de devaluación del dólar oficial se redujo de TNA 44,65% de noviembre a TNA 38.4% en lo que va de diciembre y los depósitos de dólares del sector privado se recuperan u$s 295 millones. Por último, las apuestas a una devaluación oficial se redujeron ya que la curva de dólar futuro dejó de empinarse para tomar una posición más plana.

Dudas hacia adelante.

Distintos analistas en el mercado remarcan que si bien la actual dinámica impacta positivamente en la estabilidad financiera de Argentina en el corto plazo, se plantea la pregunta si hacia adelante esta tendencia se puede mantener o si no es sostenible en el tiempo. Preocupa la dinámica del déficit fiscal y la falta de avances con el FMI.

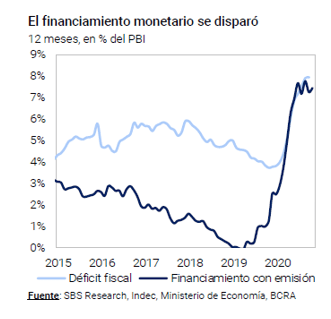

A la hora de responder dicho interrogante, los analistas de Buenos Aires Valores (BAVSA) destacan que una de las principales preocupaciones del mercado es el déficit fiscal fuertemente financiado por emisión monetaria.

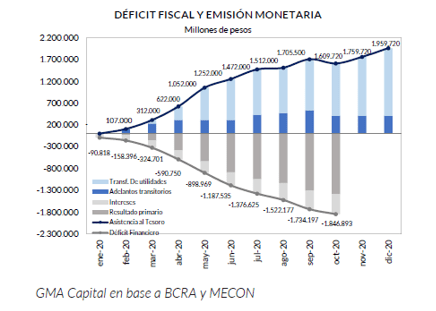

En los últimos 365 días corridos el BCRA emitió y transfirió $ 2.119.720 millones al Tesoro Nacional. Para el 2021, el Gobierno espera, además de reducir el déficit fiscal al 4,5% del PBI, reducir la emisión monetaria y aumentar la financiación a través del endeudamiento en moneda local y también conseguir financiamiento por parte de organismos internacionales por una cifra cercana a u$s 5.000 millones. Algo que, por el momento y teniendo en cuenta que por delante hay una importante negociación con el FMI , parecen ser más promesas y expresiones de deseos que realidades, señaló el informe de Bavsa,

Martin Polo, estratega jefe de Cohen explicó que la pax cambiaria alcanza por el Gobierno "es frágil y no se sustenta con sólidos fundamentos".

"Si bien bajó, la brecha cambiaria continúa siendo muy elevada mientras que las tasas de interés en moneda local siguen muy por debajo de las expectativas de devaluación y de inflación. Todo esto favorece la demanda de divisas y complica el escenario para el mercado cambiario que sueña con los dólares del campo que se favorecieron de los mejores precios internacionales, aunque amenazados por los efectos de la sequía. No es menos importante el impacto que tendrá a partir de la segunda quincena de enero la fuerte expansión monetaria de diciembre para financiar el desequilibrio fiscal?, explicó.

El desequilibrio fiscal esta en el centro de la escena de todos los informes financieros y macroeconómicos que circulan en la city porteña siendo este la causa central de los desequilibrios económicos y cambiarios.

Nery Persichini, head de estrategia de GMA Capital recordó que a lo largo del año, las necesidades fiscales fueron cubiertas prácticamente de lleno con emisión monetaria.

A diferencia de octubre, donde los títulos dólar linked cubrieron un financiamiento del 64% de los vencimientos que dieron con un roll over del 246%, en noviembre ya se retornó a la dinámica previa y se vieron destellos de una nueva inyección monetaria. Hasta la fecha, la asistencia del Banco Central al Tesoro se encuentra en máximos y ya alcanzó los $ 1,9 billones. Para poner este valor en perspectiva, equivale nada menos que a un 80% de la base monetaria actual. Pero esta cifra, lejos de ser suficiente, podría engrosarse aún más el último mes del 2020. Por el momento, quedan solo $ 55.000 millones para cubrir las necesidades hasta el 31 de diciembre, dijo.

Señales fiscales que van y vienen

Recientemente el Gobierno tomó una postura más moderada en relación a su política económica, con un discurso y medidas mas ortodoxas. Sin embargo, las señales fueron contradictorias ya que desde el mismo espacio político pusieron en dudas algunos de los avances que intentaron llevar a cabo el ministro Guzmán.

Los analistas de Portfolio Personal Inversiones (PPI) explicaron que por el momento no parece que haya nada en el camino que de indicios de tranquilidad a las expectativas cambiarias ya que las señales de ajuste fiscal van y vienen.

Hubo una extensión del congelamiento de tarifas, esquema de ajuste a jubilados, aumento a estatales. Ya sabemos que en diciembre el déficit será fuerte, y que el déficit continuaría en el primer trimestre del 21, pero esperamos más acotado que en el cuarto trimestre de 2020. Por otro lado, no hay claras señales con el FMI y además, entendemos que tampoco habría ?fondos frescos? para fortalecer reservas puesto que implicaría reformas estructurales profundas. Además, en este escenario, las reservas del BCRA son claramente y de forma creciente negativas desde finales de septiembre, en torno a los u$s -2000 millones aproximadamente. Esto en un marco en el que el gobierno necesita divisas para pagar Intereses (u$s 526 millones) y capitales (u$s 700 millones) a organismos internacionales, advirtieron.

La elevada emisión monetaria no solo impacta en las presiones cambiarias sino también en la inflación futura. Este año fue excepcional por culpa de la pandemia y de la cuarentena aunque mirando hacia 2021, precoupa las presiones que se puedan dar en ese sentido, esperando una aceleración inflacionaria para los meses que vienen.

Adrian Yarde Buller, economista jefe de Grupo SBS destacó que su sendero de inflación base apunta a una inflación anual de 54% para 2021, pero nuestros modelos sugieren que hay considerables riesgos alcistas al escenario.

"Probablemente, la clave para evitar una nueva aceleración en la segunda mitad de 2021 esté en presentar señales de consolidación fiscal y monetaria tendientes a moderar el financiamiento con emisión monetaria sin que esto implique generar una carga excesiva sobre la deuda. Para eso, el déficit fiscal debe bajar, remarcó.