Deuda: el acceso a la liquidez global a bajas tasas empuja al acuerdo con los bonistas. Cuáles son las claves a seguir ante el acuerdo, según la visión de los economistas

Si siguiera en default, el país no podría aprovechar el contexto internacional que le permitiría encarar una reconstrucción de la economía "pospandémica".

Estar peleados con Wall Street en este contexto representaría una histórica oportunidad perdida.

La inyección de liquidez por las políticas monetarias de la Fed y de bancos centrales, junto con el colapso de las tasas de interés y la caída del dólar a nivel global son factores que benefician a países de mercados emergentes para obtener recursos frescos para salir de la crisis cuanto antes.

Si la Argentina continuara en default no podría aprovechar factores en los mercados de capitales internacionales que han beneficiado a los mercados emergentes para paliar la crisis económica del coronavirus con mayores recursos.

Uno de los factores determinantes que generó una recuperación histórica al colapso registrado en los activos financieros en el primer trimestre del año fue la rapidez con la que la Fed reaccionó a la crisis del coronavirus.

Inmediatamente bajó la tasa de interés a 0 e inyectó una cantidad de dinero nunca antes vista tanto por su dimensión como por su rapidez.

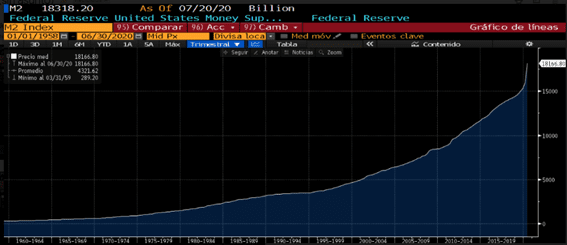

El agregado monetario M2 en los EE.UU. pasó de u$s 15,5 trillones en febrero de 2020 a u$s 18,3 trillones en agosto y de esta manera se alcanzó el nivel más alto en la historia.

Ya venía siendo un valor récord, aunque la velocidad en el crecimiento tomo una dinámica mucho mayor en los últimos cuatro meses.

La Fed salva al mundo

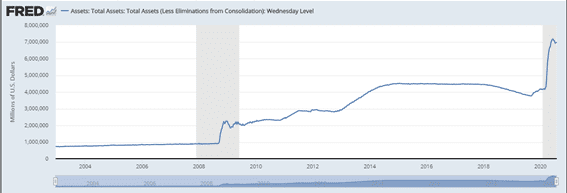

La Fed, además de bajar la tasa, buscó darle liquidez al mercado de deuda corporativo en EE.UU. y a nivel global por lo que inyectó enormes cantidades de dinero.

En total, su hoja de balance pasó de u$s 4 trillones a u$s 7 trillones.

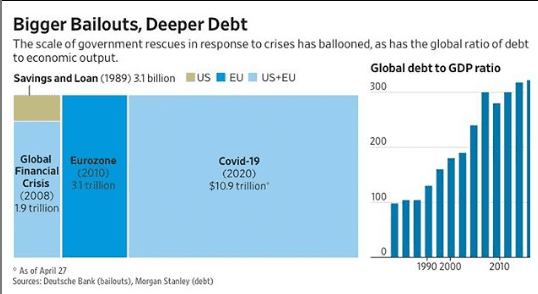

A nivel agregado, los paquetes de rescate de Europa y de los EE.UU. es de u$s 10,9 trillones desde que comenzó la crisis de coronavirus. Esto implica que ya es mayor a todos los paquetes lanzados por la crisis financiera de finales de los años '80, de la crisis subprime y de la crisis de deuda de la Eurozona en 2011, todas juntas.

Desplome de tasas, caída del dólar y mejora emergente

Esta enorme inyección de liquidez hizo que el dólar a nivel global cayera desde niveles de 103 puntos (el dólar index) hasta 93,8 puntos.

Desde el pico de marzo hasta la actualidad registra una caída del 8,5%. Esto hizo que el resto de las monedas de mercados emergentes y el euro se revalorizaran.

Es decir, mientras en el mundo el dólar caía 8,5%, en la Argentina, a contramano, el dólar subió 35% en el mismo período.

Probablemente, sin la incertidumrbe de la negociación de la deuda y el cepo cambiario, la Argentina probablemente pueda acompañar mejor los flujos y la dinámica de los mercado de capitales a nivel mundial.

Todo esto impacta en los mercados emergentes y naturalmente a la Argentina.

Las tasas de bonos corporativos de grado de inversión pasaron de rendir de 5,5% en el peor momento de la crisis a niveles de 2,3% actualmente, siendo este el nivel mas bajo en su historia.

De esta manera, los bonos de grado de inversión no solo borraron todas las perdidas vistas entre febrero y marzo sino que, además, ya se encuentran en positivo en lo que va del año.

Las tasas de los bonos de grado de inversión arrancaron el año en 2,8% y se ubican 50 puntos básicos debajo de dicho nivel.

El derrame de liquidez a nivel global también benefició a los bonos de alto rendimiento (bonos basura). Las tasas de los bonos basura paso de 11% a 5,3% actualmente y de esta manera se borraron todas las perdidas vistas entre febrero y marzo.

La crisis ya fue superada gracias a la rápida acción de la Fed inyectando liquidez en dichos mercados. Así, las tasas de los bonos de alto rendimiento se encuentran en el nivel mas bajo desde 2014.

Dado que la Argentina es un mercado de alto rendimiento, el hecho de que las tasas hayan colapsado de la manera en que lo hicieron hicieron que el contexto sea inmejorable no sólo para solucionar el problema de la deuda sino también poder financiarse en los mercados de capitales internacionales.

Esa alternativa, en default, resulta imposible.

Colapsa el costo del financiamiento emergente

Si bien la Argentina es un mercado de alto riesgo, en realidad entra (por ahora) en la categoría de mercado emergente de alto rendimiento.

La dinámica de las tasas fue exactamente la misma. Las tasas a los cuales los países de mercados emergentes podrían financiarse colapsaron desde niveles de 8% en el peor momento de la crisis a 4,75% actualmente, siendo este el nivel mas bajo desde 2013.

Los bonos de mercados emergentes borraron todas las pérdidas generadas por el coronavirus e incluso ya se encuentran positivo en lo que va del año.

La Argentina podría beneficiarse de este contexto, tal como lo están haciendo otros países.

Finalmente, si se observa la dinámica de las tasas de países de mercados emergentes de alto rendimiento, exactamente como el caso de la Argentina, estos mercados pagan una tasa promedio de 7,3% para financiarse en los mercados ya que la tasa de los bonos de referencia de los mismos se encuentra en esos niveles.

Si Argentina cierra el acuerdo de la deuda externa, la "exit yied" es más probable que sea mas cercana al 10% que al 12% o al 14% con la que se especulaba en marzo.

Se instalan las tasas bajas

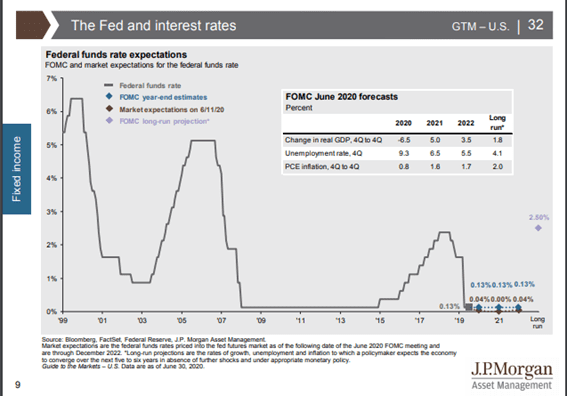

La expectativa de que la Fed mantenga las actuales políticas se mantienen hacia adelante. El mercado espera que las tasas de interés se sostengan en niveles históricamente bajos por mucho tiempo.

Concretamente, se espera que la Reserva Federal contenga la tasa en el rango de 0%-0,25% hasta 2022 al menos.

Esto es una buena noticia para el financiamiento de los mercados emergentes ya que es de esperar que las tasas de interés de referencia para dichos países se sostenga en niveles históricamente bajos.

Países aprovechando el contexto

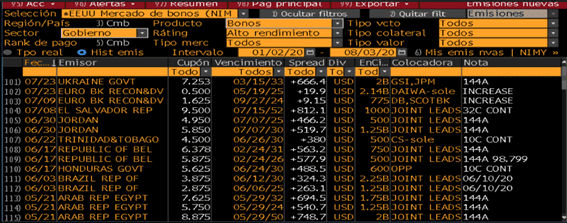

Países similares a la Argentina en cuanto a su calificación de riesgo han aprovechado el contexto, emitiendo deuda para obtener recursos frescos para hacer frente a la crisis.

Ucrania ha emitido deuda este año al 7,25% a 2033 por u$s 2000 millones, similar a El Salvador que emitió u$s 1000 millones en los mercados a comienzo de julio con un cupón de 9,5% a 2052.

Egipto emitió u$s 2000 millones a 2050 al 8,87%, u$s 1250 millones al 5,75% a 2024 y u$s 1750 millones al 8,62% a 2032. Turquía emitió u$s 4000 millones, con dos bonos. Uno a 2030 al 5,25% de cupón y otro a 2025 con un cupón de 4,25%, ambos por u$s 2000 millones cada uno.

Un caso mas cercano puede ser Brasil que emitió un bono por u$s 2250 millones y otro por u$s 1250 millones a 2030 y 2025 respectivamente, con cupones de 3,87% y 2.87%, respectivamente.

El listado sigue con Ghana, Paraguay, Jordania, Honduras, Perú, Belice y Trinidad y Tobago.

Cuáles son las claves a seguir ante el acuerdo, según la visión de los economistas

El inminente acuerdo de la deuda entre el Gobierno y bonistas generó buena aceptación entre los economistas consultados por El Cronista.

Francisco Gismondi, director de Macroeconomía de Empiria Consultores, sostuvo que "un avance hacia el canje es positivo, la diferencia entre las posiciones era mínima y el default no le servía ni a Argentina, ni a los bonistas". Además, añadió: "Lograr un canje con alta adhesión es condición necesaria, pero no suficiente. Es necesario avanzar en un plan fiscal, monetario y financiero que baja la incertidumbre".

Y profundizó: "El efecto inmediato en el mercado de un canje exitoso sería más de lo que se vio desde la mañana a la tarde (antes y después de que instalara la versión): mejoras sobre todo en los títulos con legislación extranjera, pero también en todos los demás papeles de argentina: subas generalizadas en títulos y acciones argentinas, incluso de las provincias y las empresas".

Por su parte, desde Analytica, la consultora de Ricardo Delgado y Rodrigo Álvarez, sostuvieron sobre el principio de acuerdo que es un dato "positivo", pero pusieron reparos. "El acuerdo de palabra entre el grupo de acreedores remanentes y el gobierno es un dato positivo. No será extraordinario, la quita en valor presente es menor a la de Ecuador. El interrogante que se abre es el nivel de aceptación. ¿Volvemos a 2005 o 2010?"

Y citaron específicamente la situación de Ecuador: "Anunció haber logrado la mayoría necesaria para renegociar la deuda (97%) ofreciendo un valor presente neto (VPN) promedio de u$s 53. Mientras que la Argentina, según los trascendidos no oficiales, consiguió con los mismos acreedores un acuerdo por un VPN promedio de u$s 54".

Además añadieron: "Restan conocer las condiciones legales del acuerdo. Parte de la discusión con los bonistas son las cláusulas que limitan la capacidad del gobierno de retirar especies de circulación con menos aceptación a través de las cláusulas de acción colectiva. Esos detalles aún no los conocemos y tienen la capacidad de signar el nivel de litigiosidad una vez finalizado el canje".