Ya con la hoja de ruta presentada sobre los próximos pasos relacionados con la negociación de la deuda , el mercado se muestra atento a cualquier avance que se tenga sobre el tema. Resta conocerse cual va a ser plan económico que hará que Argentina cuente con excedentes para pagar la deuda, así como también, los detalles sobre la oferta final. Lo que tambóen se busca avanzar es en conocer en detalles con quienes tendrá que negociar el gobierno argentino. El FMI y los fondos de inversión internacionales son los acreedores más pesados con quien Guzmán deberá negociar.

El Gobierno planea realizar su propuesta formal a comienzos de marzo, tras lo cual seguirá un período de roadshow –del 9 al 22 de marzo-, para luego expirar la oferta hacia finales de mes. Sólo entonces el ministro Martín Guzmán dará a conocer los resultados de la misma. El monto de la deuda es más que significativo y los tiempos son extremadamente ajustados.

Los jugadores de Wall Street con quien Guzmán deberá negociar

Arrancado febrero, el Gobierno busca identificar quiénes serán los integrantes que se sentarán a su mesa de negociación. Convocó formalmente a “agentes de información” a prestar colaboración en la identificación de los tenedores. En otras palabras, se busca conocer quiénes son los inversores más importantes con los que el Gobierno deberá convencer y negociar la deuda.

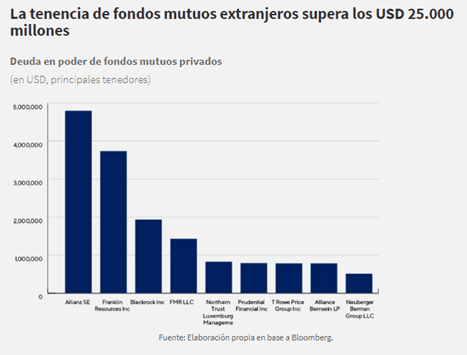

Nicolás Max, afirmó que “un relevamiento propio aporta a la discusión. Cerca de u$s 25.000 millones de deuda pública argentina se encuentra en manos de fondos mutuos, con el gigante alemán Allianz SE (PIMCO) y los estadounidenses Franklin Resources, Blackrock y Fidelity como principales tenedores”, afirmó.

Según los datos presentados por Criteria, PIMCO tendría en cartera poco menos de u$s 5000 millones en deuda argentina, seguido por Templeton con poco menos de u$s 4000 millones. El gigante deWall Street , Blackrock dispondría cerca de u$s 2000 millones, seguido por Fidelity con u$s 1.500 millones aproximadamente. Inversores institucionales como Northem Trust, Prudential Financial, T Row Price Group, Alliance Bernstein y Neuberger Berman dispondrían de poco menos de u$s 1000 millones cada uno.

A su vez, en el informe de Criteria señalan que, respecto a los jugadores locales (principalmente compañías de seguro y fondos comunes de inversion ), se han identificado tenencias por al menos u$s 1.000 millones, siendo Shroders, Consultatio y Delta los mayores tenedores de deuda dentro de la industria de FCI´s.

“De acuerdo a nuestros registros, cerca de 40 tenedores diferentes componen poco menos que un cuarto del total de deuda en poder de privados. A diferencia de otras experiencias de restructuración –como en el caso ucraniano en 2015- la deuda argentina está muy atomizada entre diferentes fondos globales, lo que de por sí complejiza el proceso de negociación. Con múltiples acreedores, es esperable que se vayan agrupando para hacer frente a la negociación”, afirmó Max.

Según datos provistos por Criteria, el 62% del total de la deuda argentina corresponde a bonos, un 14% con el FMI y 9% con Letras del Tesoro, entre los compromisos con mayor ponderación.

El 78% de la deuda con privados es en moneda extranjera

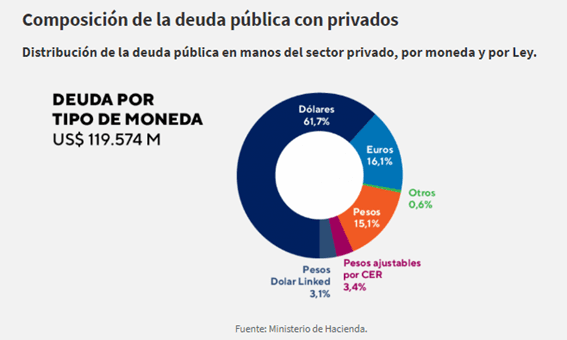

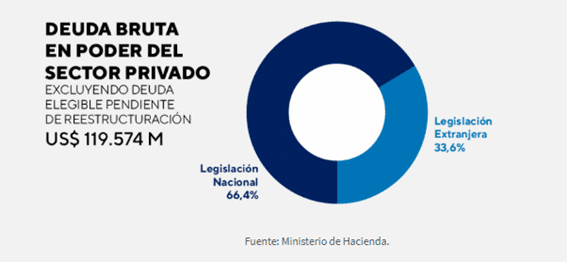

El país cuenta con un stock de deuda pública que asciende a u$s 310.100 millones, entre organismos públicos, privados y multilaterales. El 61,7% del total de la deuda en manos del sector privado se encuentra en dólares y un 16,1% en euros. En pesos alcanzan un 15,1%, un 3,1% en pesos dólar linked, 3,4% en pesos ajustados por Cer y 0,6% entre otras monedas. El 66,4% del total es deuda publica ley local y el restante 33,6% es ley extranjera

“Con la capacidad de repago bajo riesgo y vencimientos de capital que se acercan, la negociación apremia. Despejando tenedores públicos y organismos multilaterales –entre ellos el FMI–, la deuda que buscará renegociar el Gobierno en primera instancia es la que mantiene con privados. Esta se ubicaba a septiembre pasado en torno a los u$s 120.000 millones, y está denominada en un 78% en moneda extranjera. Se desconoce aún si papeles con legislación local (que son dos tercios del total) y e internacional recibirán un tratamiento diferente”, explicó Nicolás Max, head de asset management de Criteria.

Calendario ajustado

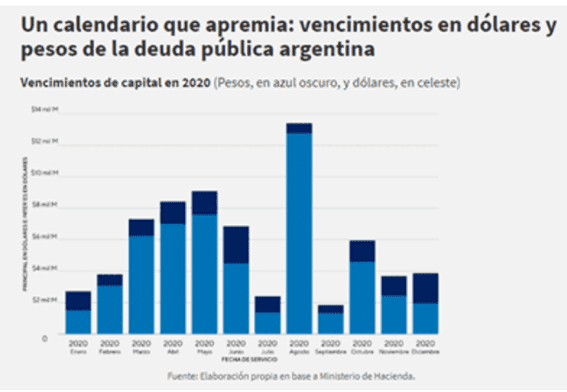

En lo que respecta al calendario de pagos, los analistas de Criteria resaltaron que el 17% del total de la deuda argentina vence en este 2020. Los vencimientos de deuda en 2020 ascienden a u$s 53.000 millones, de los cuales u$s 23.000 millones corresponden a obligaciones en dólares (43,8% del total) y u$s 30.000 millones a compromisos en pesos (56,2% del total).

“El stock de deuda pública asciende a u$s 310.000 millones, de los cuáles unos u$s 53.000 millones vencen en este 2020. El ministro Guzmán encara una negociación a contrarreloj para evitar el default. Los acreedores son organismos públicos, privados y multilaterales. Con la capacidad de repago bajo riesgo, es el sector privado quien más tiene para perder ya que tiene en su poder, cerca de la mitad de la deuda, y deberá soportar la mayor carga del ajuste”, comentaron desde Criteria.

A su vez, respecto del calendario de pagos, se ve cómo los compromisos van en ascenso desde febrero y con un incremento significativo desde mayo. En febrero vencen casi u$s 4000 millones entre compromisos de pesos y dólares, mientras que entre marzo y junio las obligaciones se sostienen por encima de los u$s 6000 millones por mes con un pico en mayo, que supera los u$s 8000 millones. Este contexto y ante la falta de recursos para hacer frente a la deuda obliga al Gobierno a avanzar en una solución para evitar el default .