Miedo a nueva ola de contagios y volatilidad impulsaron al Gobierno a mejorar la oferta de deuda

Las chances de ver una segunda ola de contagios es un riesgo latente en los mercados, lo que podría amenazar la estabilidad de corto plazo y complicar la dinámica de los bonos a nivel global, generando un contexto mas adverso para el Gobierno para cerrar el tema de la deuda .

Analistas locales vienen insistiendo en que la estabilidad con la que están operando los bonos a nivel global debe ser aprovechada como una ventana de tiempo clave para cerrar el tema de la deuda. Con la nueva propuesta de deuda sobre la mesa se avanza sobre el proceso aunque, al no estar cerrado, los riesgos de que la ventana de tiempo permanecen, sobre todo en un contexto en el que una segunda ola de contagios amenaza con regresar, pudiendo generar un regreso de la volatilidad y un escenario adverso para cerrar un acuerdo. Esta es una de las razones por la que Guzmán mejora la oferta y apura un acuerdo.

Tanto la Fed como el FMI y bancos de inversión en todo el mundo alertan que una segunda ola de contagios es la amenaza más importante para los mercados y la economía global. De confirmarse ese riesgo, la volatilidad podría otra vez empinarse al alza, empujando a los activos globales a la baja y con ello, las tasas de interés de referencia de los bonos. Si ello ocurre, serían malas noticias para el Gobierno en relación al tema de la deuda. El tiempo le juega en contra al Gobierno .

Igual trato a deuda local limita un acercamiento con BlackRock

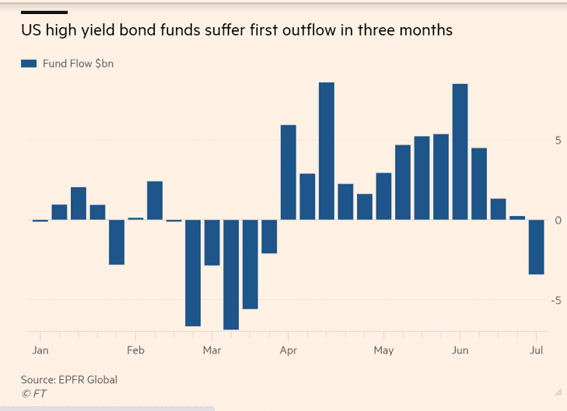

En el último mes los bonos de distintos mercados se estabilizaron tras importantes avances evidenciados desde finales de marzo hasta la fecha. En ese periodo, los bonos de alto rendimiento cayeron 1% mientras que el resto del universo de renta fija operó mayormente al alza, con los bonos de alto rendimiento de mercados emergentes subió 3%, seguido de los bonos de alto rendimiento en EE.UU. y de bonos de grado de inversión que subieron 2,3% en promedio.

Esta buena dinámica vino de la mano de un contexto de mayor estabilidad financiera gracias a que la volatilidad en los mercados apuntó a la baja. El VIX cayó 2,7% en el ultimo mes. Sin embargo, las chances de ver una segunda ola de contagios es un riesgo latente en los mercados, lo que podría amenazar la estabilidad de corto plazo y complicar la dinámica de los bonos a nivel global, generando un contexto mas adverso para el Gobierno para cerrar el tema de la deuda .

Los mayores temores sobre un regreso de la volatilidad generaron una postura más cautelosa por parte de los inversores. Los fondos de bonos basura registraron un retiro de u$s 3.400 millones en la semana que terminó el 1 de julio, rompiendo una racha de entradas de 13 semanas en las que se agregaron u$s 54.000 millones. Dicha salida implicó la mayor fuga de fondos desde mediados de mayo.

Según detalla el diario Financial Times, los inversores atribuyeron el éxodo de fondos a la creciente preocupación por las perspectivas de la economía de EE.UU., ya que los casos de Covid-19 comenzaron a aumentar nuevamente.

Si bien el mes de julio la volatilidad en el mercado arranca a la baja, semanas atrás las señales de alerta se volvieron a encender debido a las mayores preocupaciones sobre un rebrote infeccioso, lo que podría generar mayor volatilidad en todos los activos financiero.

En marzo pasado, cuando el contexto financiero era sumamente negativo por la crisis del coronavirus , los activos financieros evidenciaron un fuerte ajuste, lo que llevó a las tasas de interés de los bonos del mundo a desplazarse al alza fuertemente, con los bonos de alto rendimiento rindiendo 11% y los bonos de mercados emergentes de alto rendimiento con tasas cercanos al 15%.

Con un contexto de tasas tan alto terminaría implicando un escenario adverso para el Gobierno para cerrar un acuerdo debido a que las tasas de los nuevos bonos argentinos se verían perjudicadas y en vez de esperar niveles de tasa del 10%, bien podría acercarse e incluso superar niveles del 12%, haciendo que el valor presente neto de la oferta sea menor.

Nicolás Max Criteria, Head de asset management de Criteria entiende que el regreso a un escenario de volatilidad global podría achicar la ventana de tiempo para cerrar el tema de la deuda: El Gobierno necesita cerrar con los acreedores ya que la economía lo necesita. Sino tenemos una segunda ronda de pandemia, las primas también tienen camino para la compresión ya que aún son elevadas respecto a promedios históricos, dijo Max.

Francisco Mattig, analista de estratega de renta fija de Consultatio coincide con Nicolas Max al remarcar que una mayor volatilidad en los mercados globales no ayudaría a la dinámica de la negociación, pero no creo que cierre la ventana para una posibilidad de acuerdo.

Las partes se encuentran muy cerca ya en términos de valor presente neto. La diferencia es de unos u$s 7 y no creo que el progreso que se hizo se eche a perder por condiciones de mercado que se pueden revertir muy rápidamente. Además, hay todavía cierto colchón porque la mejora que vimos en los spreads del crédito bonos de mercados emergentes de alto rendimiento fue muy grande. Hoy están operando a un spread de 720 puntos básicos contra los 900 puntos básicos a mediados de mayo, que coincidió cuando se dio a conocer la primera contrapropuesta de los acreedores, explicó.

¿Segunda ola de contagio?

La mayor volatilidad de corto plazo está relacionada con las posibilidades de que en el mundo se esté dando un proceso de reincidencia en los contagios, generando así una segunda ola de infectados. Esta dinámica genera riesgos sobre la economía mundial debido a las chances de que los gobiernos deban no solo demorar la salida económica sino regresar a la cuarentena y aislamiento, impactando negativamente en el nivel de actividad. Estos temores son percibidos por los inversores, generando así una mayor volatilidad en los activos financieros globales.

Andrés Nobile CEO de MegaINVER estima que en este contexto "cuánto más rápido se cierre la negociación, y asumiendo que el riesgo de segunda ola se materializa, será mejor para la Argentina, porque luego de los estímulos monetarios y fiscales anunciados, los spreads comprimieron fuertemente desde los picos".

"Una mayor volatilidad por segunda ola podría implicar una tasa de descuento más alta si el proceso se dilata y los pronósticos económicos revisan a la baja las proyecciones. La definición, pareciera ser más política que de mercado e implica convalidar o conceder puntos que los acreedores consideran relevantes, dijo Nobile.