Dólar, inflación y recesión: ¿cuál es el pronóstico de los economistas para fin de este año?. Si el dólar sube, el Gobierno está dispuesto a ir por más regulaciones

En un contexto de incertidumbre, bancos y consultoras estimaron a cuánto llegará el tipo de cambio y cuál será la suba de precios y la baja en el nivel de actividad, entre otros indicadores

Las consultoras y bancos le bajaron un poco más el pulgar a la economía argentina en términos de recesión y tipo de cambio, aunque a priori se moderaron levemente las expectativas de inflación.

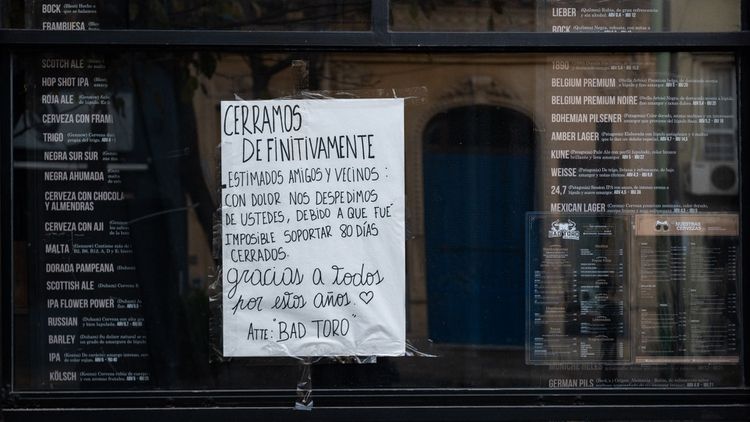

En el último informe de FocusEconomics, afirmaron que la caída del PBI, en promedio, podría llegar al 8,8% este año, frente al -6,9% que esperaban hace 30 días y -5,5% hace dos meses.

El número más pesimista correspondió a FIEL con -12,5%, seguido por Societe Generale con -11,6% y LCG y Barclays con -11,3 por ciento. Del otro lado se ubicó UBS con -4,7 por ciento.

El equipo económico estimó una caída del 6,5 por ciento en el nivel de actividad.

Para el año próximo, el promedio esperado es de una recuperación del 4,6%, pero con amplias divergencias: Supervielle cree que llegará al 10,3% y Torino al 1,3 por ciento.

En cuanto al dólar, el promedio esperado para fin de año en el tipo de cambio oficial es de $88,61, frente a $88,56 de hace un mes y $85,14 de hace dos (valores a los que debería agregarse el impuesto del 30%).El Citi se estiró hasta $102, seguido por Econviews y HSBC con $ 100. Del otro lado se ubicó Oxford Economics con $ 79,90. Hoy, el dólar en el Banco Nación cotizaba a $ 72 y, en ?las cuevas?, el dólar blue a $ 125.

Para fin de 2021, el promedio del informe prevé $116,90, pero Econviews llega hasta $ 141, mientras que el Scotiabank cree que será de $ 93.

En términos de inflación, el pronóstico bajó levemente en el último mes: de 46,3% a 45,4%, aunque todavía se ubica por encima del 42,9% esperado hace dos meses.

La cifra más alta corresponde al Citibank con 65%, seguido por Econométrica con el 62,3%, mientras que el HSBC prevé un 35 por ciento. Para el año próximo, se prevé un 41,9%, pero FIEL se estiró hasta el 60,8%, mientras que Supervielle cree que será del 41,3 por ciento.

Por otro lado, los analistas prevén que el consumo privado se derrumbará el 22,3% este año y rebote el 4,8% en 2021; la inversión fija caería 22,1% y subiría 8,8%; la industria -12,9% y 5,2%, el desempleo 13% y 12,3%; y el déficit fiscal sería del 7,1% y 4,8 del PBI, respectivamente.

La economía de Argentina, que ya estaba en crisis, se contraerá fuertemente este año. La pandemia está afectando aún más la demanda interna y externa, así como generando un empeoramiento de la problemática posición fiscal del país, se advirtió.

Al respecto se indicó que el resultado exitoso de renegociaciones de deuda será crucial para evitar más turbulencias financieras y obtener acceso a fuentes de financiamiento externas, que el país tiene cerradas desde principios de 2018, ante lo cual firmó un acuerdo con el Fondo Monetario Internacional (FMI).

En este sentido, se espera el avance de las dilatadas negociaciones entre el Gobierno y los bonistas luego de casi un mes de default. En principio, el equipo económico prevé presentar la enmienda ante la comisión de valores de Estados Unidos a la oferta original de USD 40, que cosechó un rechazo mayor al 80 por ciento. La cifra sería apenas menor a USD$ 50, aunque a la propuesta se le agregaría un cupón ligado a las exportaciones -cuestionado por algunos economistas- para llegar a USD 53. En tanto, los principales grupos de bonistas (Ad Hoc, con BlackRock a la cabeza, y los Exchange Bondholders) habrían decidido reducir sus pretensiones hasta los USD 55, por lo que, a priori, las puntas estarían cerca de llegar a un acuerdo.

Luego de cerrar este tema, el Gobierno deberá comenzar a renegociar la deuda de USD 44.000 millones con el FMI, ya que quiere postergar el pago al menos por otros tres años.

En un contexto de alta liquidez internacional, por el default, el Gobierno no tiene perspectivas de volver a acceder a los mercados voluntarios de deuda, para atenuar el impacto de la pandemia y atender los reclamos de todos los sectores sin apelar solamente a la emisión monetaria.

Si el dólar sube, el Gobierno está dispuesto a ir por más regulaciones

Si a la Argentina le sobraran los dólares, la deuda no sería un problema. Si a la Argentina le alcanzaran los dólares, sería un problema menor. El problema es que a la Argentina no le alcanzan los dólares y entonces el problema no sólo es de los argentinos, también es un problema para los acreedores.

En el medio de esta desgraciada situación, a la que se llegó por variados motivos, entra la negociación o reestructuración de la deuda. Por eso, la ingeniería que por estos días hace el Gobierno para llegar a un acuerdo no sólo es contrarreloj, sino que el mayor de los sacrificios tal vez tiene gusto a poco para muchos acreedores.

De todos modos, en el Gobierno son cautos a la hora de asegurar que el acuerdo ya está definido. Sí admiten que hay negociaciones por separado que ya tienen el ok del grupo acreedor correspondiente. Un ejemplo es el Bono de Política Monetaria (BoPoMo) que está en pesos pero que se pagará con un bono en dólares ¿Cómo es la negociación? Simple. El fondo de inversión Pimco, que tiene entre otras inversiones, bonos de la deuda argentina en pesos, accedió a canjear la totalidad de los títulos (son el 80% del vencimiento de $ 130.000 millones que debe pagar el Estado esta semana) por bonos en dólares de la nueva deuda ¿Por qué? También es simple. Pimco, cuando compró los bonos en pesos, puso dólares, y ahora, se puede llevar dólares en un bono. Esa negociación, aseguran, está cerrada.

Al mismo tiempo, lo que piensa el Gobierno es cerrar aún más las posibilidades para que los inversores se hagan de dólares a través del dólar financiero o Contado Con Liquidación (CCL). Para esto diseña a grandes rasgos dos alternativas. Por un lado, un instrumento en pesos que empieza a ver sus frutos. Los plazos fijos mayoristas crecieron 27% en un mes y esto está relacionado con una tasa de retorno efectiva anual de 34,5%. Nada despreciable en un contexto como el actual, salvo que el inversor esté convencido que la inflación del año superará esa tasa. En segunda instancia, hay definiciones del Gobierno que están lejos de asegurar que el cepo no se endurecerá aún más.

Ayer, en un comunicado enviado a los medios, el Ministerio de Economía anunció nuevos instrumentos financieros denominados en moneda extranjera. En el último párrafo del comunicado Economía dijo: "En un contexto de fuertes restricciones de divisas, esta medida busca resolver tensiones existentes en la curva de rendimientos en pesos a efectos de generar una secuencia que permita generar una mayor demanda relativa por activos denominados en moneda nacional, al tiempo que reduzca las presiones en los frentes cambiarios y financieros".

Los inversores saben de la falta de dólares, por eso sospechan que las trabas para hacerse de ellos, pueden aumentar.