Sequía, apagones, cuarentenas, crisis inmobiliaria, devaluación, desaceleración económica: cómo los problemas en China afectan a la Argentina y a la economía mundial

El gigante asiático, otrora locomotora del PBI global, atraviesa una serie de adversidades. ¿Qué cabe esperar?

Controles en Chengdu, una de las ciudades recientemente confinadas y afectada por la caída de la actividad (Reuters) .

Sequía, apagones, severos problemas de deuda en el sector inmobiliario, devaluación. China, hasta hace pocos años locomotora de la economía mundial, atraviesa problemas que ya se reflejan en una marcada desaceleración de su ritmo de actividad: el PBI crecería en 2022 al 3,5%, casi la mitad del 6% de años recientes y muy lejos de las ?tasas chinas? a las que lo hizo hasta bien entrada la década pasada.

La sequía llevó el nivel del río Yangtsé a su nivel más bajo en más de un siglo y medio en un país que cuenta con casi 20% de la población, pero solo 6% de los recursos de agua dulce del planeta y en el que el 90% de la producción de energía requiere uso intensivo de agua. Desde 1949, precisa un estudio del Instituto Braudel de Economía Mundial, China construyó 87.000 represas y detenta la mitad de las 50.000 ?grandes represas? (las de más de 15 metros de altura) que hay en el mundo.

Encierros

Las recurrentes cuarentenas, no está claro si debido a una baja eficacia de las vacunas y una población relativamente vieja o a la decisión de Beijing de erradicar el Covid-19 en vez de convivir con él, debilitan aún más la economía. Actualmente, dice un informe de Morgan Stanley, más del 13% del PBI está sujeto a alguna forma de confinamiento.

El nivel del río Yangtsé tocó a su nivel más bajo en más de un siglo y medio en un país que cuenta con casi 20% de la población, pero solo 6% de los recursos de agua dulce del planeta

En cuanto a deuda, la situación llegó al extremo del embargo y puesta a disposición del principal acreedor, que sería Citic, un conglomerado bancario estatal, del edificio central de Evergrande, el más grande desarrollador inmobiliario chino.

No se trata de una nación o de una economía cualquiera. La desaceleración china, advirtió Megan Greene, economista jefe de Kroll, una consultora internacional, podría ser la frutilla del postre de una recesión mundial.

La sequía llevó el río Yangtsé a su nivel más bajo desde 1865 (AFP)

Consecuencias sobre el mercado local

Un efecto directo es que la devaluación del yuan (por sus problemas de deuda, China, a contramano del mundo, redujo las tasas de interés) implicó en los primeros 8 meses del año una pérdida de casi USD 1.600 millones en las reservas internacionales del Banco Central de la Argentina (BCRA), pues más de la mitad son producto de un canje de monedas con el Banco Popular de China, como muestra el siguiente gráfico del centro Geres.

El informe de Geres destaca el peso del "canje de monedas" con China en las reservas del BCRA. En los primeros 8 meses del año, la devaluación del yuan provocó una pérdida de valor de las reservas equivalente a casi USD 1.600 millones

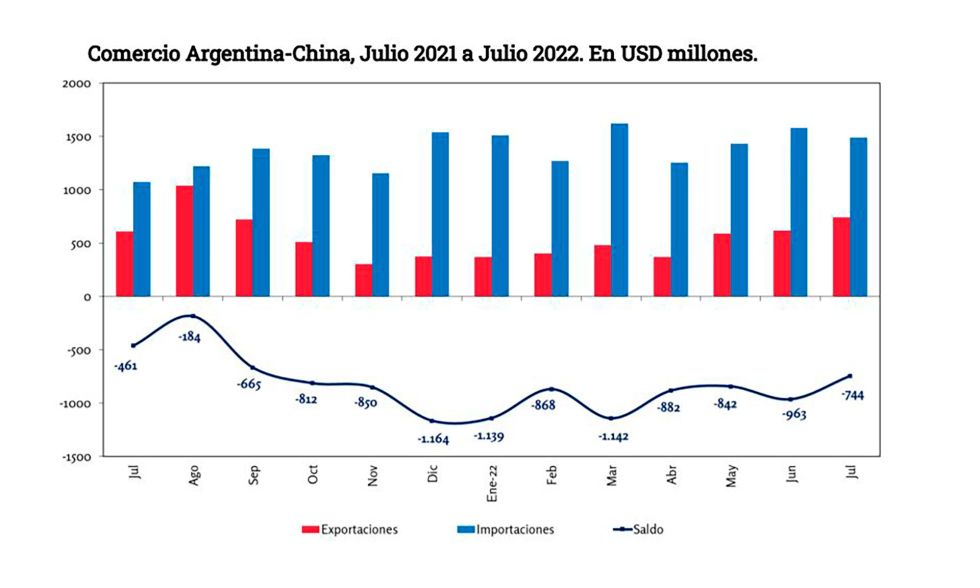

Ese efecto se ve potenciado por el comercio exterior. Detrás de Brasil, China es el segundo socio comercial de la Argentina. Es un intercambio muy desequilibrado. En los primeros 7 meses de 2022 arrojó un déficit de USD 6.580 millones para la Argentina. Al ritmo de los últimos meses (más de USD 1.800 millones entre junio y julio), hacia fin de año el déficit bilateral habrá superado los USD 62.000 millones en un decenio.

Esa dinámica recrudeció en los últimos años. En julio, por caso, China fue el destino de 9,6% de las exportaciones y el origen del 18,1% de las importaciones argentinas. Después de caídas de 21% y 24% en abril y mayo (debido a los confinamientos y el cuasi-cierre del puerto de Shanghai), las ventas argentinas aumentaron en valor solo 6,7% (pese a la suba internacional de las materias primas, que es básicamente lo que el país le vende al gigante asiático), pero las compras crecieron 46,7%, precisa el último informe de ?En Contacto, China? del Instituto de Estrategia Internacional de la Cámara de Exportadores de la República Argentina (CERA).

Las ventas argentinas aumentaron en valor solo 6,7%, pero las compras crecieron 46,7 por ciento (CERA)

Las ventas de soja cayeron 35% en cantidad y 18% en valor (los precios amortiguaron el colapso), mientras los principales ítems de compras a China, como celulares y glifosato crecieron en valor 83 y 257% respectivamente.

El problema con China, dijo a InfobaeSoledad Pérez Duhalde, directora de operaciones de la consultora Abeceb, ?es que las condiciones de acceso son más desfavorables para la Argentina que para sus competidores?.Al respecto, apuntó el caso del vino: ?Chile lo exporta con 0% de arancel y Argentina tiene el 14 por ciento?.

?Para venderle más y diversificar la inserción en el mercado chino deberíamos seguir mejorando en acuerdos y sanitarios y fitosanitario, como se hizo en limones y cerezas?, afirmó Pérez Duhalde. Son bienes primarizados, reconoció, pero por algo hay que avanzar, mientras se busca una mejor inserción cualitativa. ?China es un gran comprador, como quedó demostrado cuando abrimos el mercado de la carne, de la que absorbe el 75% de las exportaciones?, subrayó la economista.

El gráfico permite observar que el déficit bilateral de la Argentina es sistemático y se ahondó en el últimos año

Intercambio desigual

El déficit bilateral, está muy influenciado porque China exporta insumos y maquinaria, lo que en un contexto de ?cepo?, en que se cerraron primero los grifos de bienes finales, hubo incentivos a adelantar inversiones y ?stockear?, lo que explicaría el dinamismo de las compras argentinas. En los próximos meses, estimó Soledad Pérez Duhalde, ?probablemente empecemos a ver una caída de las compras de bienes de capital en la medida que ya no se pueden hacer anticipos y hacer pre-anticipos es muy costoso?.

Los fletes se encarecieron y el comercio se sesga a los productos de mayor valor (Horacio Busanello)

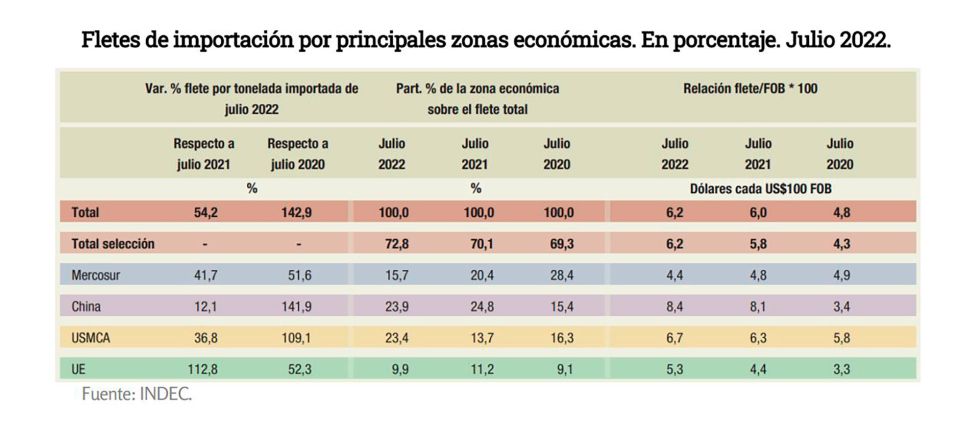

Horacio Busanello, consultor de empresas, exCEO de Los Grobo, expresidente de Syngenta y autor del libro ?China, el gran desafío?, destacó también que la Argentina le vende a China productos primarios y le compra industria. Además, agregó ?operar con China es caro, el costo del flete aumentó muchísimo?.

De hecho, los fletes en el comercio con China son, de lejos, los que más aumentaron. Según el informe de CERA, en los últimos dos años, mientras el flete promedio del comercio con la Unión Europea aumentó 52,3%, con el Mercosur 52% y con América del Norte 109%, en el intercambio con China la suba fue de 142%. Así, mientras en julio el costo del flete para el promedio del comercio con el Mercosur era 4,4% del valor comerciado, para la Unión Europea 5,3% y para América del Norte 6,7%, en el caso de China la incidencia era de 8,4%, dos veces y media la que tenía en 2020. En ese marco, dijo Busanello, el comercio se sesga hacia los productos de mayor valor.

El informe de CERA muestra que los fletes para el comercio con China se encarecieron más que con el resto del mundo y tienen mayor incidencia sobre el valor de lo comerciado

Hoy no hay posibilidades de equilibrar el comercio con China, indicó por su parte a InfobaeDiego Guelar, exembajador argentino en Beijing. En primer lugar, destacó que la Argentina le está vendiendo menos porque diversificó su cartera de clientes en la zona Asia-Pacífico y le vende mucho a países como Vietnam (primer comprador de harina de soja) y la India (primer comprador de aceite de soja). La Argentina, enfatizó Guelar, ?podría producir cinco veces más y la zona Asia-Pacífico nos compraría todo. Es lo que necesitamos para salir de la crisis. Pero para eso hay que destrabar la economía?.

La Argentina podría producir cinco veces más y la zona Asia-Pacífico nos compraría todo. Es lo que necesitamos para salir de la crisis (Guelar)

El CEO de un importante trader de granos coincidió con el diagnóstico. En primer lugar, señaló, la Argentina se estancó en la producción de soja. En segundo lugar, China solo quiere comprar poroto, no harina ni aceite de soja, porque privilegia el ?agregado de valor? interno y además de aranceles diferenciales aplica licencias no automáticas a la importación de productos procesados. Por último, deslizó, la soja argentina tiene menos proteínas que la brasileña y la de EEUU, algo que tienen en cuenta los importadores chinos. Eso sí, reconoció, en los últimos días, debido al tsunami de ventas (más de 4 millones de toneladas en pocos días) por el ?dólar-soja?, reaparecieron algunos compradores chinos.

Oportunidad

En los próximos meses la sequía forzará a China a mayores compras de granos y subproductos; puede ser una oportunidad para la Argentina, dijo Busanello. Pero la clave, reiteró, es venderle alimentos y productos elaborados. ¿Ejemplo? Las galletitas de tipo ?digestivo? que los chinos consumen con el té e importan, en gran medida, de Inglaterra. Un informe de Daxue Consulting, especializada en el mercado chino, estimó que en 2023 la venta interna de esas galletitas rozará los USD 12.000 millones.

Mesa de una degustación de vinos en China. Jack Ma ofreció hace 5 años vender vinos argentinos a través de Ali Baba, pero luego cayó en desgracia

Otra posibilidad son los vinos. Allí está la cuestión arancelaria que mencionó Pérez Duhalde. de Abeceb. En 2007, cuando visitó la Argentina, Jack Ma, el mítico y caído en desgracia creador de Ali Baba, el Amazon chino, dijo que los vinos argentinos eran mejores que los chilenos y se ofreció a distribuirlos en su gran bazar electrónico. Pero he aquí, dijo otra fuente, que hoy 70% de la exportación de vinos desde Cuyo se hace a granel, por falta de, entre otras cosas, botellas y, en general, capital y crédito para la inversión que requiere una inserción internacional de calidad y volumen.

Mientras, el ítem más importante y pujante de las exportaciones a China es la carne bovina, un producto en que la Argentina empezó a descollar entre fines del siglo XIX e inicios del siglo XX. En julio, por caso, las colocaciones al gigante asiático aumentaron 97% en cantidad y 125% en valor, sumando USD 234 millones.

Las compras chinas de carne vacuna podrían aumentar 25% a corto plazo y 50% en cinco años, las de cereales 12% y 90% y las de carne 120% y 400%, respectivamente (USDA)

Y aún hay margen de crecimiento. Un reciente informe de Valor Carne, del experto en mercados cárnicos Miguel Gorelik, cita un estudio del Economic Research Service del Departamento de Agricultura de EEUU (USDA), que apunta a un gran potencial de aumento de las importaciones chinas de 4 productos: carne vacuna, maíz, carne porcina y trigo.

En base a los diferenciales de precios internos e internacionales, la estimación es que el volumen de compras chinas de carne vacuna aumentaría 25% a corto plazo y 50% en los próximos cinco años, mientras los potenciales de aumento son 12% y 90% para los cereales y 120% y 400% para la carne porcina. ?Estos resultados muestran la fortaleza de los fundamentals para el futuro próximo y más lejano del comercio internacional de carne y el rol que la Argentina podría jugar en la medida en que sus regulaciones sean más razonables que las actuales?, escribió Gorelik.

Claro que para eso la Argentina debe permitirlo. Una fuente, que prefirió el anonimato, aseguró que China ya autorizó el ingreso de carne de 20 frigoríficos argentinos previamente habilitados por el Senasa, según un protocolo establecido en 2019, pero el gobierno retiene la información, para no ?tensionar? el abastecimiento interno.

Para vender, además de mercados, hay que tener ganas y estar en condiciones de hacerlo.

SEGUIR LEYENDO:

Massa prometió estabilidad y reglas claras a los petroleros en Houston: ?Vaca Muerta puede duplicar el PBI de la Argentina en siete años? El BCRA continúa sumando reservas: el agro liquidó USD 260 millones hoy y acumuló USD 1.660 millones en cuatro días La CAME también le pidió al gobierno que priorice el acceso a los dólares para la producción