Ruta de los pesos: crecen los flujos hacia los fondos, con mayor apetito en cobertura cambiaria

Los fondos comunes de inversión ya administran $ 3,03 billones, apenas por debajo de los $3,07 billones de la base monetaria. En un año, la industria creció en $1 billón en activos bajo gestión.

La industria de fondos comunes de inversión (FCI) no para de recibir pesos. Las gestoras locales administran cada vez mayor volumen en moneda local, aunque, en términos de dólares, el ritmo de crecimiento muestra una dinámica mucho más lenta.

Gran parte de los pesos que emite el Banco Central (BCRA), entonces, tienen como destinatario final la industria de fondos comunes de inversión. Y los fondos money market -es decir, los instrumentos de inversión de liquidez de muy corto plazo- son los principales receptores.

Según datos recopilados por los analistas de Criteria, actualmente la base monetaria es de $ 3,07 billones, apenas por encima de los $ 3,03 billones de activos bajo administración de los FCI.

En lo que va del año, los activos que gestionan los fondos comunes de inversión aumentaron en $ 1 billón dado que a comienzo de año, las gestoras administraban $ 2,03 billones.

Dólar hoy: a cuánto cotiza el blue este domingo 17 de octubre

En lo que respecta al patrimonio de la industria medida en moneda dura, según datos de Criteria, los fondos gestionan u$s 15.914 millones y en lo que va del 2021 aumentaron en u$s 2821 millones.

El patrimonio bajo administración de los fondos depende tanto de la suscripciones netas como también de la variación de los activos.

Del lado de la valuación en moneda dura, la suba del dólar genera que la valuación sea baja justamente por depreciación del peso. Por lo tanto, debido a la devaluación del peso, combinado con una dinámica débil en los activos argentinos, la industria de FCI es cada vez más billonaria en pesos y se encuentra estancada en dólares.

Según los analistas de Portfolio Personal Inversiones (PPI), más del 50% de los pesos que llegan a la industria tienen como destino final los fondos comunes de inversión money market.

"Hoy, la industria de fondos cuenta con el 50% aproximadamente en fondos money market. En su composición, estos balancean entre cuentas remuneradas, y plazos fijos y cauciones en torno a un 45% y 55% respectivamente", comentaron.

Sobre ese punto, detallan que el 51% de la industria está concentrada en fondos comunes de inversión money market, un 33% en fondos de bonos de renta fija, un 7% en fondos de renta mixta, 2% en renta variable y 4% de Fondos Pyme, entre los sectores de mayor share.

Los analistas de Criteria, por su parte, estiman que cerca de $ 1,3 billones están en fondos comunes de inversión money market y $ 462.300 millones en fondos T+1. Entre ambos, por lo tanto, suman 58% del capital total administrado.

Luego aparecen otros fondos como Retorno Total, Deuda Latam, dólar linked, Balanceados y Pyme, o acciones, que se reparten el resto del share dentro de la industria.

"Es claro que la industria cada vez se vuelca más hacia los pesos, donde las cuestiones regulatorias son una de las principales causas -más allá de la mala performance de los títulos soberanos en moneda extranjera-. Hoy el patrimonio neto de los fondos denominados en pesos es del 93% del total", dijeron desde PPI.

Yendo a los flujos, según estimaciones de PPI, en el último mes el patrimonio total mostró un crecimiento del 4%, cercano al 5% promedio mensual del año -aunque por debajo del 7% del 2020-. Así, cerró el trimestre con una suba acumulada del 22%, y del 56% en lo que va del año.

Sin embargo, agregaron que, medido en dólares y considerando el dólar libre, la industria retrocedió un 5% en septiembre al sumar poco menos de u$s 15.000 millones.

"El tercer trimestre del año finalizó con un alza del 7%, y en los 9 meses del 13%. Esto analizado en el marco, lógicamente, de un ´dólar libre´ que acumula en el año una suba del 34%; y una brecha con el oficial que vuelve a acelerarse en las últimas semanas superando nuevamente el 90%", resaltaron.

Búsqueda de cobertura

En el último mes, los inversores han incrementado su búsqueda de cobertura cambiaria. Es que se espera que el escenario de alta emisión potencie los riesgos de ver un corrimiento en el tipo de cambio.

Por ello es que los flujos se direccionaron con mayor caudal relativo a los fondos dólar linked, los cuales ofrecen cobertura cambiaria.

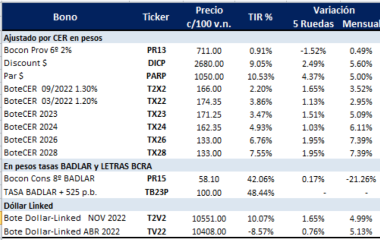

Los analistas de Buenos Aires Valores (BAVSA) remarcaron que durante el último mes creció fuertemente la demanda de cobertura al dólar oficial. "Los FCI´s dólar linked tuvieron suscripciones netas por más de $ 38.000 millones, mientras los bonos dólar linked soberanos TV22, T2V2 y TV23 comprimieron fuertemente sus tasas", comentaron.

Debido a la alta demanda de bonos dólar linked, la curva dólar linked evidenció una fuerte compresión bajista. Hace un mes, la curva dólar linked operaba con tasas de 0,44% y -0,7% en el tramo más largo a 2022. Pero ahora la curva se desplazó fuertemente para abajo con tasas que van de -8% en el primer vencimiento del año que viene y -4,4% en el segundo vencimiento.

Dado que los bonos dólar linked rinden negativo, el único atractivo que ofrecen es la cobertura cambiaria. Por lo tanto, a mayor demanda de estos bonos, sube el precio y cae la tasa.

De esta manera, el gran colapso de los rendimientos demuestra que la búsqueda de cobertura cambiaria ha sido notable en el último mes.

Con una visión similar, los analistas de Portfolio Personal Inversiones agregaron que la cobertura por parte de los inversores rotó desde los fondos de cobertura inflacionaria (CER) a fondos de cobertura cambiaria (dólar linked).

A su vez, destacaron que las tasas de los money market no parecen ser suficientes para los inversores, que buscaron mayor agresividad -para flujos de corto plazo- en fondos de renta fija en pesos con rescate en 24 horas. Es decir, los T+1.

Haciendo foco en los fondos dólar linked, desde PPI afirmaron que al analizar los flujos netos (suscripciones netas de rescate) hubo un cambio notable en la tendencia, y los fondos dólar linked eclipsaron al resto de las categorías, incluso a los money market.

"Los fondos dólar linked lograron acumular más $ 20.000 millones -a un promedio diario de $ 826 millones- en septiembre. Así, recuperaron parte del terreno perdido, pero mantienen un saldo negativo de $ 54.000 millones en lo que va del año. En sentido contrario, los fondos CER perdieron más de $ 7000 millones -a un promedio de $287 millones diarios-, aunque se mantienen en positivo con $ 102.000 millones en 2021. Finalmente, los fondos money market solo sumaron $ 6000 millones de new money", detallaron.