Canje de deuda: bono por bono, qué cambió desde la primera propuesta. Deuda en pesos: Economía sale a testear el mercado local tras la mejora en la oferta a los bonistas externos

Se redujeron los recortes de capital, se acortó el período de gracia, se mejoraron las tasas y hay cambios en los períodos de pago de cupones y capital. Además, se sumaron a la oferta nuevos bonos para cancelar los intereses impagos hasta la fecha del canje. El detalle.

El Gobierno realizó en abril su primera oferta para el la reestructuración de todas la deuda externa emitida en moneda dólares, euros y francos suizos bajo legislación extranjera. Ahora acaba de formalizar una nueva oferta formal , y en el medio -en mayo- había hecho una propuesta intermedia que no llegó a convertirse en oferta formal.

En el camino, y en el marco de las negociaciones con distintos grupos de bonistas, se incorporaron nuevos bonos para cancelar los vencimientos impagos de este año y hubo mejoras tanto en las fechas de vencimiento de los nuevos bonos ofrecidos como en las tasas de los cupones y los recortes de capital, entre otros cambios.

En total, la Argentina busca reestructurar 21 títulos públicos vigentes de los que el más largo es el bono centenario que vence en 2117. Y ofrece a cambio 12 nuevos títulos en dólares y euros, con bonos preferenciales -que, por ejemplo, no tienen recortes de capital sobre el valor nominal actual- para los tenedores de los títulos públicos emitidos en los canjes de 2005 y 2010.

En la nueva propuesta, todos los bonos devengan intereses desde la fecha de emisión (4 de septiembre de 2020) en forma semestral, pero el primer pago se hace en septiembre de 2021 (a partir de ahí, son en marzo y septiembre).

Siguiendo la consigna general de que se deben mejorar el capital adeudado, las tasas o el plazo de pago, los bonos ofrecidos son los siguientes:

1. Bono en dólares 2030

Está dirigido principalmente a quienes tienen hoy bonos globales que vencen hasta 2023. Originalmente, era sólo elegible por tenedores de bonos en dólares, pero ahora incluye también a los actuales bonos en euros. También es elegible, aunque últimos en la cola, ya que tiene un tope de emisión de u$s 13.800 millones, por quienes tienen bonos globales en dólares que vencen entre 2024 y 2036.

Para el canje tienen un recorte de capital sobre el Valor Nominal actual del 3% (originalmente era del 12% y en la propuesta de mayo, del 7%).

Pagarán cupones semestrales crecientes desde septiembre de 2021 (aunque los intereses ahora corren desde la fecha de emisión) con una tasa anual inicial del 0,125% que llega al 1,75% desde 2028.

El capital se amortizará en 12 pagos semestrales iguales desde 2025 (algo que ya se había modificado en la propuesta de mayo; en la original eran 5 pagos anuales desde 2026).

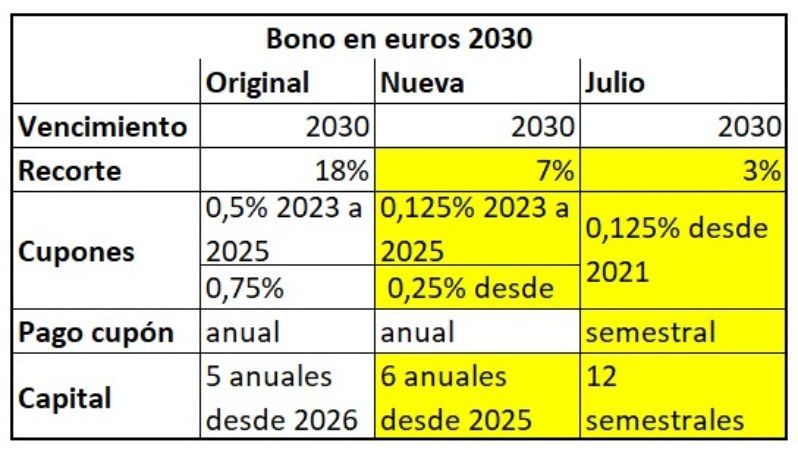

2. Bono en euros 2030

Está dirigido a quienes tienen hoy bonos globales en euros que vencen hasta 2023. Pero también es elegible -últimos en la cola, ya que tiene un tope de emisión de 3100 millones de euros-, por quienes tienen bonos globales en euros que vencen hasta 2028.

Para el canje tienen un recorte de capital sobre el Valor Nominal actual del 3% (originalmente era del 18% y en la propuesta de mayo, del 7%).

Pagarán cupones semestrales del 0,125% desde septiembre de 2021 (aunque los intereses ahora corren desde la fecha de emisión) frente a los cupones anuales crecientes y algo más altos que antes arrancaban en 2023.

El capital se amortizará en 12 pagos semestrales iguales desde 2025; en la propuesta original eran 5 pagos anuales desde 2026 y en la de mayo, 6 anuales desde 2025.

3 y 4. Bonos 2030 1% en dólares y 0,5% en euros

Son las incorporaciones oficializadas en la nueva oferta y están diseñados para cancelar el interés devengado y no cancelado desde el 22 de abril de este año hasta el 4 de septiembre para los bonos actuales.

Ambos devengarán intereses (del 1% en dólares y del 0,5% en euros) desde la fecha de emisión (4 de septiembre del 2020) que pagarán semestralmente desde septiembre de 2021.

En las dos monedas, el capital se cancelará en 8 cuotas semestrales desde marzo del 2027.

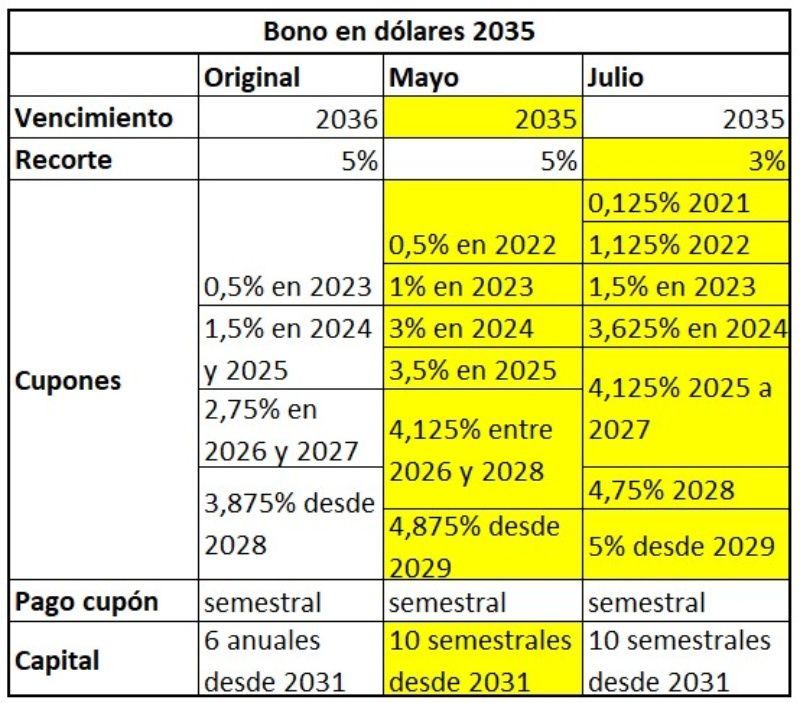

5. Bono en dólares 2035

En la propuesta original, este bono vencía en 2036, tenía un haircut del 5% y pagaba intereses desde 2023. Ahora vence en 2035, tiene un recorte Valor Nominal actual del 3% y paga intereses crecientes desde 2021 (arranca con el 0,125% y va subiendo hasta el 5% a partir de 2029). Ya se habían mejorado las tasas de los cupones en la propuesta intermedia realizada en mayo.

Es un bono diseñado para el segundo grupo de bonistas, el de tenedores de bonos globales que vencen entre el 2026 y el 2036. También es elegible por los bonistas que tienen pales que vencen antes y -últimos en la fila, con una emisión tope de u$s 23.000 millones- para quienes tienen bonos globales más largos. Es elegible tanto para bonos globales actuales en dólares como en euros.

El capital se cancelará en 10 pagos semestrales desde 2031 (originalmente se ofrecían seis pagos anuales desde 2031).

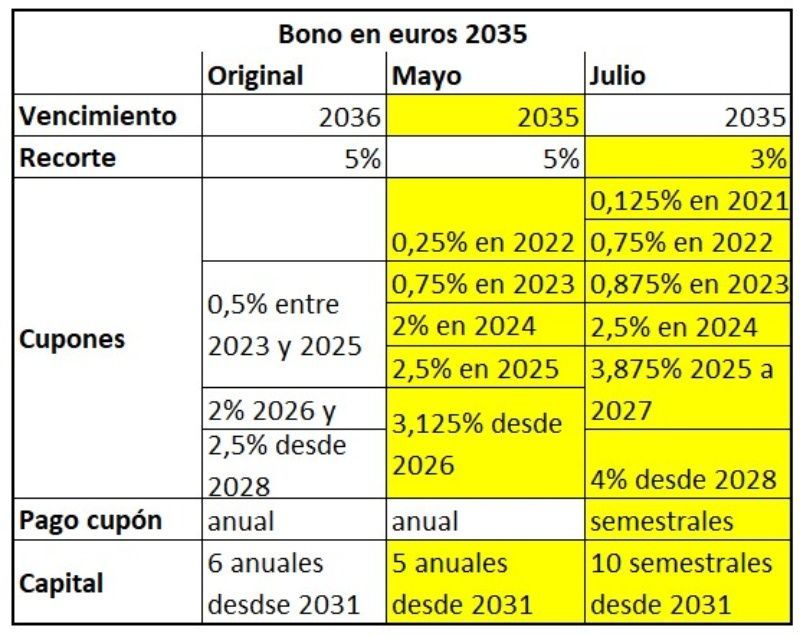

6. Bono en euros 2035

Está diseñado para globales en euros con vencimiento en 2026 y 2027 y en la propuesta original vencían en 2036.

Tienen un recorte de capital del 3% (originalmente era del 5%) y cupones semestrales crecientes que van desde el 0,125% en 2021 al 4% desde 2028 al vencimiento (originalmente los cupones eran anuales e iban desde el 0,5% en 2023 hasta un máximo del 2,5% en 2028).

El capital se cancelará en 10 pagos semestrales desde 2031 (originalmente eran 6 pagos anuales desde ese mismo año).

7. Bono en dólares 2038

Es un bono exclusivo para los actuales tenedores de bonos Discount. Originalmente era sólo para los Discount en dólares, pero ahora es también elegible por los tenedores de Discount en euros.

No tiene recorte de capital y vence en 2038 (en la oferta original vencía en 2039).

Pagará cupones semestrales desde 2021 con una tasa inicial del 0,125% que va aumentando hasta llegar al 5% a partir de 2025 (antes se ofrecía una tasa inicial del 0,6% a partir de 2023 que aumentaba hasta el 4,5% desde 2028).

El capital se cancelará en 22 pagos semestrales desde 2028 (en la propuesta intermedia, se ofrecían 11 pagos anuales desde el mismo año y en la original, 11 anuales desde 2029).

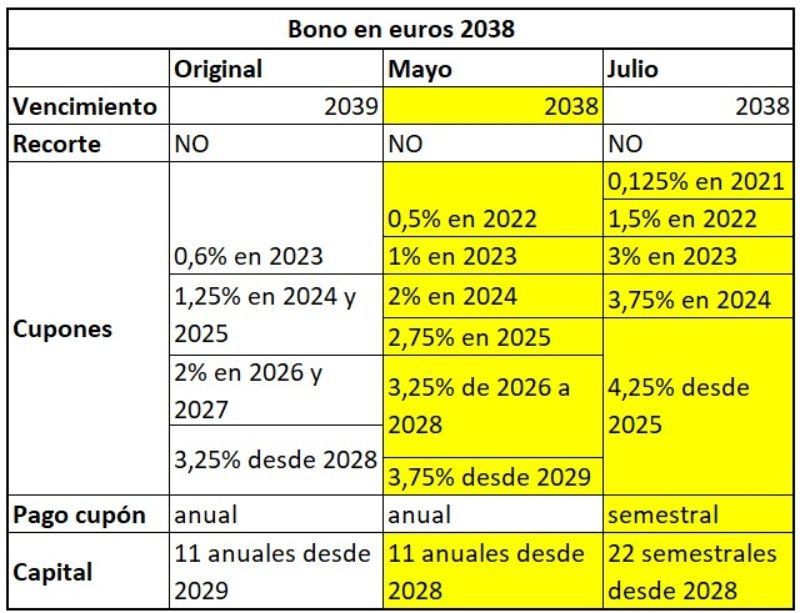

8. Bono en euros 2038

Es un bono exclusivo para los actuales tenedores de bonos Discount en euros. como su “hermano” en dólares, no tiene recorte de capital y vence en 2038 (en la oferta original vencía en 2039).

Pagará cupones semestrales desde 2021 con una tasa inicial del 0,125% que va aumentando hasta llegar al 4,25% a partir de 2025 (antes se ofrecían cupones anuales con una tasa inicial del 0,6% a partir de 2023 que aumentaba hasta el 3,25% desde 2028).

El capital se cancelará en 22 pagos semestrales desde 2028 (en la propuesta intermedia, se ofrecían 11 pagos anuales desde el mismo año y en la original, 11 anuales desde 2029).

9. Bono en dólares 2041

Está diseñado para los tenedores de bonos Par en dólares, pero también es elegible por los tenedores de Discount y, ahora, por los tenedores de Par en euros. Tampoco tiene ningún haircut.

En la oferta de abril, este bono vencía en 2043. En la propuesta de mayo, se acortó a 2042. Y en la nueva oferta, a 2041.

Pagará intereses semestralmente desde 2021 con una tasa inicial del 0,125% y un máximo del 4,875% a partir de 2030.

El capital se cancelará en 28 pagos semestrales desde 2028 (en vez de hacerse en 14 anuales desde 2030).

10. Bono en euros 2041

Está diseñado para los tenedores de bonos Par en euros, pero también es elegible por los tenedores de Discount en euros. No tiene recorte de capital.

En la oferta de abril, este bono vencía en 2043. En la propuesta de mayo, se acortó a 2042. Y en la nueva oferta, a 2041.

Pagará intereses semestralmente desde 2021 con una tasa inicial del 0,125% y un máximo del 4,5% a partir de 2030 (en las dos propuestas anteriores, el pago era anual).

El capital se cancelará en 28 pagos semestrales desde 2028 (en vez de hacerse en 14 anuales desde 2030).

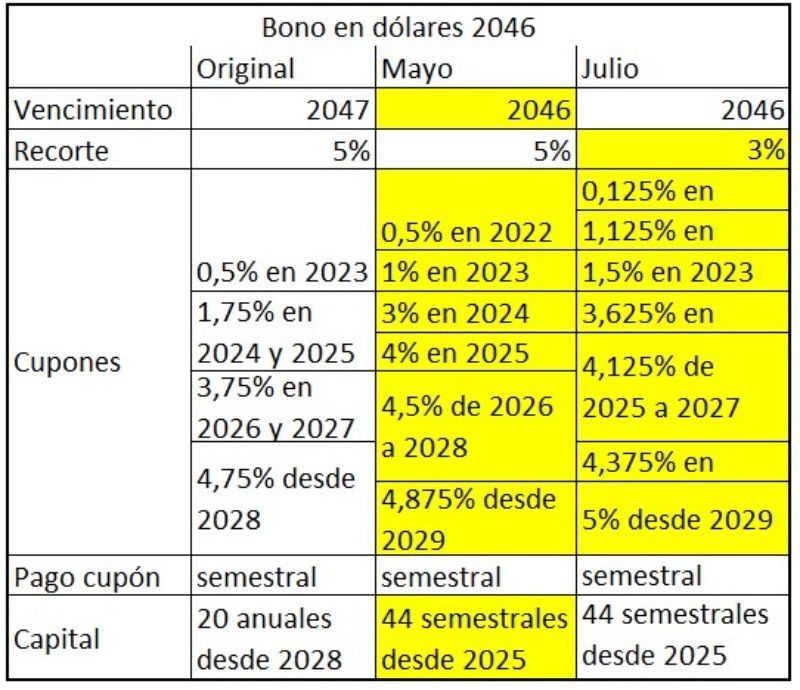

11. Bono en dólares 2046

Es el bono más largo, y el que en la oferta original vencía en 2047. Tiene un recorte del 3% sobre el capital (hasta la segunda propuesta era del 5%) y aunque está diseñado para los tenedores de actuales bonos globales más largos (incluido en Centenario) es el único de los nuevos títulos públicos elegible por bonistas de cualquiera de los papeles que entran al canje.

Pagará cupones semestrales crecientes que arrancan en el 0,125% en 2021 y llegan al 5% desde 2029, con una mejora sustancial en los distintos escalones con respecto a la oferta inicial.

El capital se cancelará en 44 cuotas semestrales desde 2025 (en vez de en 20 anuales desde 2028).

12. Bono en euros 2046

Junto a su equivalente en euros, es bono más largo de los ofrecidos (también vencía en 2047 en la oferta original). Tiene un recorte del 3% sobre el capital (hasta la segunda propuesta era del 5%) y aunque está diseñado para los tenedores de actuales bonos globales más largos (incluido en Centenario) es elegible por bonistas de cualquiera de los papeles en euros (y francos suizos) que entran al canje.

Pagará cupones semestrales crecientes que arrancan en el 0,125% en 2021 y llegan al 4,125% desde 2027, con una mejora sustancial en los distintos escalones con respecto a la oferta inicial.

El capital se cancelará en 44 cuotas semestrales desde 2025 (en vez de en 20 anuales desde 2028).

Deuda en pesos: Economía sale a testear el mercado local tras la mejora en la oferta a los bonistas externos

El Ministerio de Economía buscará financiamiento en el mercado local de pesos a través de la licitación de tres series de Letras del Tesoro (Letes), lo que será el primer test para el Gobierno luego de la expectativa generada a partir de la nueva oferta de canje presentada a los acreedores de la deuda externa.

Se trata de tres series de Letes en pesos a descuento que se licitarán este martes entre las 10 y las 17. La licitación de todos los instrumentos se realizará mediante indicación de precio, el que deberá ser igual o superior a los precios mínimos anunciados.

Por un lado se reabrirá la letra licitada el 16 de junio, con plazo al 29 de octubre y con un precio mínimo de reapertura de $ 915,98 cada $ 1000 nominales. El pago será íntegro al vencimiento.

Por otro, Economía lanza dos letes nuevas. Una con vencimiento al 30 de septiembre, con un precio mínimo de $ 938,07 cada $ 1000 nominales. La otra expira el 30 de noviembre, con un precio mínimo de $ 889,16 cada $ 1000 nominales.

Para todos los instrumentos habrá un tramo competitivo y uno no competitivo. Las ofertas que se presenten en los tramos competitivos deberán indicar el monto de valor nominal a suscribir y el precio, el que deberá expresarse por cada $ 1000 nominales con dos decimales. Las ofertas que se presenten en los tramos no competitivos estarán limitadas a un tope de $ 3.000.000 nominales y solo se informará el monto a suscribir.