Inversores apuestan a los bonos ley extranjera en medio de la negoción de deuda

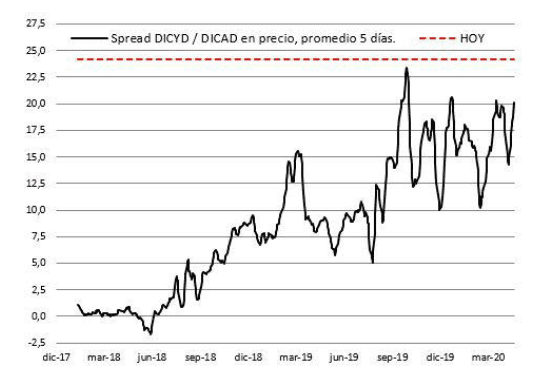

En los últimos días subieron los bonos, pero los de ley internacional tuvieron una mejor dinámica que los locales. Por ello se amplió el spread a favor de la ley NY. Los bonos de legislación extranjera ofrecen mayor cobertura legal que los de legislación local.

El spread por legislación vuelve a ampliarse de cara a los últimos días para que Argentina evite el default, en medio de la negociación de la deuda. Los bonos ley local muestran rendimientos mayores que los bonos de legislación internacional, lo que refleja que estos últimos proveen cierto grado de protección legal mayor respecto de los primeros.

En medio de la negociación de la deuda, los inversores siguen viendo mayor protección en los de legislación internacional.

Los bonos argentinos lograron una importante recuperación en las últimas ruedas, dando a entender que las negociaciones de la deuda continúan y con chances de que el final sea favorable. Si bien aun se ubican en un punto medio entre un arreglo y un potencial default, la suba actual hace pensar que un arreglo está mas cerca que antes. Pese a que la mejora en la renta fija se observó en ambas legislaciones, el diferencial de spreads alcanzó máximos multimensuales reflejando el cierto grado de inseguridad legal que rige sobre los bonos de ley local.

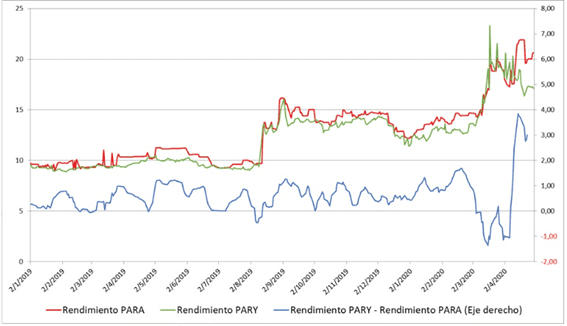

Las percepciones son completamente distintas entre las legislaciones, y el diferencial entre ambos precios tocó nuevos máximos multimensuales hoy de u$s 24,20, muy cerca de su récord histórico de u$s 24,50 a fines de octubre de 2019. La mejor dinámica de los bonos ley extranjera en el último mes permitió que se amplíe el diferencial de spread. Por ejemplo, mientras que DICA (ley local) sube un 21% en el mes, el DICY (ley extranjera) avanzó un 31%. Por otro lado, mientras el PARA (ley local) sube 15% en el mes, el Pary (ley NY) subió un 19%.

Juan Pablo Vera, jefe de operaciones de Tavelli y Cia explicó que pese a fortaleza de la curva hard-dollar local, diferencial entre bonos Discount de ambas legislaciones se amplió a máximos multimensuales.

El bono Discount ley local viene operando demandado, al igual que resto de la curva dolarizada doméstica ante las mejores perspectivas del canje de deuda. Sin embargo, el spread entre DICA y DICY no deja de ampliarse a favor del regido bajo ley extranjera" precisó.

Agregó que "mientras todavía es completamente incierto lo que vaya a pasar con los títulos bajo ley local una vez finalizado el tramo externo, sí está claro fronteras afuera que los denominados Exchange Bonds 2005 (PARs y DISCs) poseen un status superior, y probablemente reciban mejores condiciones que los Indenture 2016 si es que se quiere llegar a buen puerto en las negociaciones y no dar el portazo.

Mayor cobertura legal

Parte de la explicación por la que existe un diferencial de spreads entre ambos radica en el hecho de que la ley extranjera rinde menos ya que ofrece mayor seguridad que la ley local. Es decir, los bonos de legislación local son mas riesgosos que los de ley internacional debido a la menor protección desde el punto de vista legal y de las atribuciones que tiene el Gobierno para cambiar las condiciones de pago.

José Bano, gerente de inversiones de invertironline.com afirmó que efectivamente, hay una mayor seguridad legal sobre los bonos ley internacional respecto de los bonos ley local.

Creo que hay mayor seguridad en los bonos ley extranjera que en los bonos ley local. Se observa que, para hacer algún cambio en los términos de pago en los bonos de ley extranjera, el Gobierno está negociando con acreedores. Ahora bien, para cambiar los términos de pago de los bonos ley local, solo con un decreto se cambiaron todos los pagos de los bonos en dólares hasta fin de año. Por ello es que hay un diferencial en la legislación que te protege, afirmó.

Con una visión similar, Joaquín Bagües, head of strategy de PPI explicó que el marco legal de los instrumentos de renta fija es uno de los puntos fundamentales en los que los acreedores se encuentran negociando actualmente y que efectivamente hay una mayor protección legal en bonos ley extranjera.

Dentro de la deuda en moneda extranjera, Argentina tiene tres grandes grupos. Por un lado están los bonos ley Local, por otro los bonos ley Extranjera (Bonos Globales) y los bonos ley Extranjera, Exchange Bonds. La compleja dinámica que se encuentra dentro de estos tres grupos puede ser observada en el spread que los diferentes bonos de estos grupos se encuentran negociando en el mercado. Los bonos con mayores protecciones legales frente a una reestructuración se encuentra con una mayor valorización frente a una menor protección, comentó el estratega de PPI.

Otro de los factores que pueden explicar el diferencial de tasa entre las distintas legislaciones radica en el hecho de que los bonos ley local podrían sufrir algún tipo de modificación adicional si es que el gobierno no logra encaminar satisfactoriamente las negociaciones con los acreedores internacionales.

Bano señaló que el spread de tasa puede explicarse parcialmente por el riesgo de que los bonos ley local sean una variable de ajuste en medio de la negociación de la deuda.

Respecto del spread de tasa, creo que la variable de ajuste va a ser la legislación local. El escenario ideal es llegar a un acuerdo con bonistas bajo ley NY y a los bonos locales ofrecerles una situación similar. Sin embargo, si no se llega a un acuerdo con ley NY, la variable de ajuste pueden llegar a ser los bonos ley local, comentó Bano.

Por otro lado, Bagües afirmó que en el caso de Argentina, se puede observar que hay un spread significativo entre la Ley Local y Ley Extranjero, explicado por las cláusulas de acción colectivas.

Las mismas, habilitan al deudor a modificar los términos estructurales del bono si y solo si se logra un cierto porcentaje de aceptación. En términos generales, para el caso argentino los bonos globales requieren un porcentaje menor que los bonos Exchange, y eso explica la mayor valorización de los instrumentos. El grupo, que los acreedores, perciben con menor protección son los instrumentos con ley local, dado que no requieren cierta aceptación por parte de los acreedores, sino la aceptación del Congreso de la Nación, dijo el estratega.

Hacia adelante, Bagües entiende que la futura dinámica va a estar determinada por el resultado de la reestructuración de la ley extranjera, y además por la propia naturaleza de la Argentina.

En términos históricos, se puede observar un spread significativo, dado que no solo es un simple número lo que se observa en el instrumento sino explica las bondades de la institucionalidad argentina, recordó.

¿Oportunidad de compra en bonos ley local?

Dado que los bonos ley local operan con una tasa mayor, y ante la posibilidad de un arreglo los bonos podrían evidencia una recuperación, podría surgir la opción de posicionarse en bonos ley local para aprovechar un eventual rebote adicional.

Sobre este punto, Francisco Mattig, analista de estrategia de Consultatio destacó que las paridades de bonos ley Nueva York están casi un 25% por encima de las paridades de bonos ley local. Si bien dicho diferencial podría ser un atractivo interesante para posicionarse en bonos ley local, Mattig no considera que sea tan evidente.

Las contraofertas que se recibieron estos últimos días de los acreedores ley internacional imponían que la oferta a la ley local sea peor o, como máximo, igual a la que le hacen a ellos. Entonces, si asumimos por un momento que la oferta es la misma, no creo que se deba evaluar a la misma exit yield, porque la ley local sufrió muchísimo más maltrato que la ley internacional. De hecho, hoy una está en default y la otra, por unos pocos días, todavía no. Si pensamos que la exit yield de la ley internacional es 12%, la de ley local sería de 15% y en ese caso, aún con una misma oferta, el valor de lo que se ofrece a tenedores de ley local sería un 20% inferior en promedio, compensando entonces el diferencial actual de paridad, explicó.