Está prácticamente descontado que el próximo gobierno deberá realizar un proceso de reestructuración de la deuda para rearmar el perfil de los compromisos de Argentina. En las últimas jornadas distintos analistas del mercado están realizando estudios sobre cuales podrían ser los resultados de dicho proceso y, eventualmente, qué bonos se encuentran hoy mejor posicionados ante una posible reestructuración de la deuda. Los analistas del mercado consultados coinciden en que los ?bonares? son los que mejor posicionamiento muestran actualmente.

Bajo el supuesto de que el Gobierno se embarca en un programa de reestructuración, distintos analistas del mercado local plantearon posibles escenarios que podría experimentar la deuda argentina mediante la formación de nuevas curvas de bonos. En ese caso, el Gobierno podría buscar alargar los plazos de la deuda hacia los 10 a 30 años. El éxito o fracaso de la reestructuración dependerá de los plazos y el cupón de los nuevos bonos, la quita que reciban los actuales bonos y el exit yield (la tasa de interés de los nuevos bonos) en que se calculen los nuevos flujos de fondos de los bonos reestructurados. Cuanto menor sea la tasa de descuento del exit yield, mayor potencial tendrá la deuda argentina bajo reestructuración.

Ejercicios de reestructuración

Haciendo abstracción de la coyuntura, distintos analistas trazaron diversos escenarios de reestructuración más allá de la complejidad económica y financiera actual, asumiendo que el Gobierno buscará, además de estirar plazos, un alivio tanto en la carga de deuda como en el peso de los intereses.

En su informe semanal, Nery Persichini, Head of Strategy de GMA Capital destaca que a pesar de que el futuro es incierto y las combinaciones son infinitas, el análisis de escenarios de reestructuración arroja conclusiones que reducen la opacidad en torno a la cuestión de la deuda y permiten empezar a visualizar lo que se viene.

El escenario óptimo para el tenedor del bono sería aquel en el cual la quita del capital es la menor, con menores plazos de extensión de la renta fija y con bajos ?exit yield?.

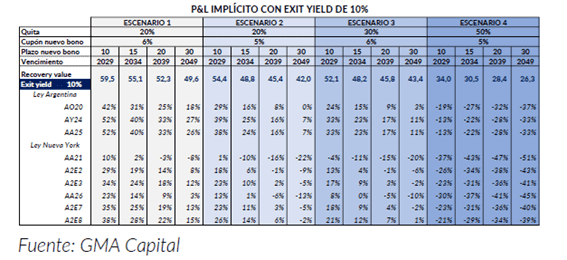

Persichini platea que, si se proyecta un exit yield del 10%, con un cupón del bono del 6%, un 20% de quita y 10 años de extensión de plazos, el Bonar 20 ganaría un 42%, el Bonar 2024 un 52%. Los bonos Ley Nueva York ganarían en cambio entre un 10% y un 38%. Si en cambio, la quita termina siendo demasiado agresiva y se acercan al 50%, los resultados terminan siendo de pérdidas para todos los bonos.

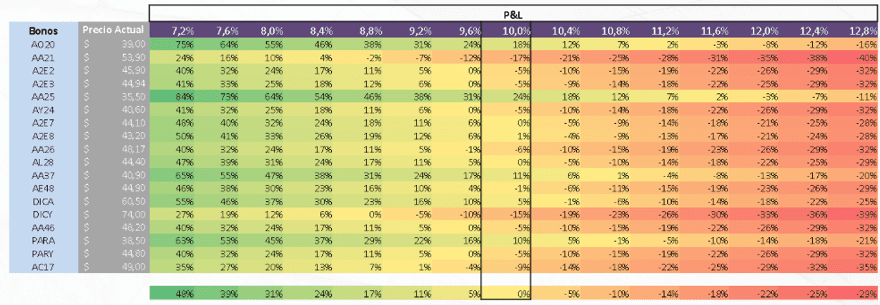

"Bajo el supuesto de que las condiciones son iguales para los bonos Ley Argentina y Ley Nueva York, los títulos bajo legislación local son los que tienen más upside gracias a sus bajas paridades. En el mejor escenario, el rendimiento superaría el 50% en el mejor escenario a un plazo de 10 años con exit yield de 10%. Sin en cambio, el exit yield saltase al 12%, el rendimiento de los bonos estaría en torno al 30%?, dijo Persichini.

En la misma línea de análisis, desde Criteria consideran que actualmente los ´Bonares´ se encuentran mejor posicionado de cara a una reestructuración. Desde la compañía consideran que el nuevo Gobierno optará por reestructurar la deuda emitiendo nuevos bonos Par, con un cupón inicial de 2,5% y sin quita de capital y mediante la emisión de bonos Discount, con un cupón constante del 8%, y una quita del 50% del capital.

Para este ejercicio teórico de reestructuración, desde Crireria proponen un escenario macroeconómico proyectado al 2025 de un sendero de normalización de la economía, un tipo de cambio real que mostrará una apreciación del 10% punta a punta, una tasa de crecimiento anual de la economía del 2,5% promedio, con un superávit primario objetivo del 2% hacia el año 2025. La inflación esperada en 2025 en torno es del 22% anual y con una fecha de reestructuración para el primero de agosto de 2020. Finalmente, el tratamiento entre legislaciones local y extranjera será igualitario.

Nicolas Max, director de Asset Management de Criteria sostuvo que, bajo estas condiciones y utilizando como base un Exit Yield del 10% que hoy parece ser la que el mercado descuenta, bonos como los ´Bonar´ se muestran como mejor posicionados de cara a una reestructuración ya que al precio actual podrían ofrecer retornos del 10 al 24% dependiendo la serie. Desde ya que aquí el supuesto de igualdad de tratamiento entre ley local y extranjera tiene un peso fundamental, explicó Max.

Para Gonzalo Gómez Pizarro, presidente de Argentina Valores (AVSA) los precios de los bonos actuales indican que el mercado está esperando una reestructuración agresiva y es consecuencia de la incertidumbre política y económica de Argentina.

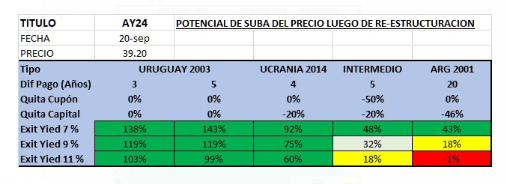

Según los cálculos de Gómez Pizarro, el Bonar 2024 podría tener un upside de entre el 18% y 32% si se tomase un diferimiento del pago de 5 años, con una quita del capital de 20% y quita de cupón del 50% y un exit yield de 9% y 11% respectivamente, una restructuración que considera muy agresiva. Si se replicase el caso de Ucrania (diferimiento de 4 años, sin quita de cupón y una quita del 20% sobre el capital), el potencial sería del 75% y 60% para un exit yield de 9% y 11%. Ante un diferimiento de pagos de entre 3 y 5 años y sin quita de cupones y capital, con un exit yield de 9% podría otorgar un potencial del bono de 119% y 100% para un exit yield de 11%

Creo que los bonos están demasiado castigados ya que operan con una quita promedio de 46% y 20 años de diferimiento en el pago, como fue la restructuración de 2001. Los bonos siguen estando en precios en donde se pueden hacer buenos negocios, dijo el especialista.